Vavada казино зеркало и регистрация

Онлайн-казино Vavada предоставляет свои услуги игрокам из России и других стран. Запущенный в 2017 году проект привлек сотни тысяч клиентов по всему миру за короткое время и теперь занимает лидирующие позиции в гемблинге. Клуб предлагает более 4500 игровых автоматов, столов, лайв-дилеров, акции и многое другое.

Бренд функционирует под лицензией Кюрасао, обеспечивающей высокие стандарты обслуживания. Наличие данного сертификата станет гарантией качественной игры, так как ее отзовут в случае нарушения условий, либо игорная комиссия наложит штраф. Владельцы платформы стремятся обеспечить услуги высшего качества и четкое выполнение обязательств по выводу средств.

Чтобы насладиться игровым процессом, достаточно посетить рабочее зеркало сайта Vavada и создать учетную запись. Ресурс приветствует пользователей удобным интерфейсом, круглосуточной поддержкой и другими особенностями, доступными после регистрации. А в качестве подарка вы сможете забрать 100% на 1-е пополнение счета.

| 🕹️ Игровая платформа | Вавада |

| 🎯Дата открытия | 13.10.2017 |

| 🎰 Топовые провайдеры | NetEnt, Igrosoft, Novomatic, Betsoft, EGT, Evolution Gaming, Thunderkick, Microgaming, Quickspin |

| 🃏Тип казино | Браузерная, мобильная, live-версии |

| 🍋Операционная система | Android, iOS, Windows |

| 💎Приветственные бонусы | 100 фриспинов + 100% к первому депозиту |

| ⚡Способы регистрации | Через email, телефон, соц. сети |

| 💲Игровые валюты | Рубли, евро, доллары, гривны |

| 💱Минимальная сумма депозита | 50 рублей |

| 💹Минимальная сумма выплаты | 1000 рублей |

| 💳Платёжные инструменты | Visa/MasterCard, SMS, Moneta.ru, Webmoney, Neteller, Skrill |

| 💸Поддерживаемый язык | Русский |

| ☝Круглосуточная служба поддержки | Email, live-чат, телефон |

Реальные отзывы о Вавада

Ознакомьтесь с обзором Vavada Casino, чтобы выделить все преимущества и недостатки. Сформировать мнение помогут реальные отзывы клиентов. На тематических форумах посетители делятся опытом и выделяют основные особенности проекта:

- Красивое оформление. Интерфейс не только удобный, но и приятный для глаз. Клиенты отмечают, что находиться на сайте можно хоть несколько часов, ничего не отвлекает от процесса.

- Ассортимент развлечений. Онлайн слоты, покер, лайв дилеры и остальные разновидности доступны в одном месте. Более 4500 моделей от проверенных разработчиков не дадут заскучать и обеспечат качественным геймплеем.

- Простая регистрация. Начать делать ставки можно после регистрации, которая займет одну минуту и потребует минимум информации. Верификация не потребуется без особой необходимости.

- Способы оплаты. В отличие от конкурентов, депозит и вывод в Вавада доступен на все способы оплаты. Карты, Piastrix, Bitcoin и остальные методы принимают платежи 24/7. Администрация не берет комиссию за депозит и своевременно выводит выигрыши гостей.

- Промо. Администрация подготовила для клиентов бездеп, приветственные бонусы, кэшбек, программу лояльности и другие предложения.

Многие клиенты остались довольны обслуживанием. Разработчики заработали хорошую репутацию и заботятся о посетителях. В службе поддержки для вас работает менеджер, который в режиме реального времени занимается решением проблем. Обратитесь к специалисту и получите ответ в течение минуты. Прочитайте отзывы об игре на Вавада, чтобы ознакомиться с главными особенностями и недостатками клуба.

Регистрация и Личный кабинетЗеркало Вавада на сегодня

Чтобы играть на зеркале Вавада, найдите ссылку в интернете. Полная копия официального сайта создана для обхода блокировок. РКН блокирует гемблинг порталы, но альтернативные ссылки помогут вам насладиться процессом и выиграть деньги. Найти доступ можно на сторонних порталах, в телеграм канале или персональной рассылке.

Несмотря на блокировки зеркало Вавады онлайн предоставляет возможность проверить удачу и получить крутые подарки. Обслуживание и режим работы бренда не страдают от проблем. Это надежный и проверенный клуб, предлагающий гостям реальный шанс увеличить ставку в x5000 или более раз.

Список рабочих зеркал Вавада

Личный кабинет Vavada и регистрация

Прямо сейчас вы можете зарегистрироваться в Vavada и начать пользоваться услугами заведения. Нажмите на соответствующую кнопку и укажите почту/номер и придумайте пароль. Выберите подходящую валюту (рубли, евро, гривны и другое) и согласитесь с правилами клуба.

После регистрации в Vavada com в личном кабинете посетителям нужно заполнить информацию и подтвердить email. В редких случаях менеджеры могут запросить верификацию личности. Такая необходимость появляется при подозрении в мошенничестве и различных проверках. Процедура займет 15 минут, а все персональные данные надежно защищены от постороннего вмешательства.

Лучшие слоты на Вавада

| 🔥 Бездепозитный бонус: | 100 фриспинов |

| 💻 Официальный сайт: | vavada.com |

| 🎲 Тип казино: | Слоты, Столы, Live, Турниры |

| 🗓 Рабочее зеркало: | Есть |

Бонусы

Онлайн казино Вавада предлагает новичкам бонус 100% на первый депозит, в рамках которого вы получите до 90000 рублей. Кэш аут до x10 доступен после отыгрыша по вейджеру x35. Проект может похвастаться другими акциями в личном кабинете. Выберите предложение и выполните условия по отыгрышу, чтобы вывести бонусные средства.

Бездепозитный бонус за регистрацию

Активируйте бонус без депозита от Вавада – 100 бесплатных вращений. Фриспины зачисляются без использования денег и имеют вейджер x20. Это уникальное предложение, которое поможет новичкам на личном опыте проверить качество геймплея и ничем не рисковать.

Персональные бонусы Вавада

Введите бонус коды Vavada Casino и получайте персональные награды. Промокоды публикуются в интернете, рассылке и социальных сетях. Подпишитесь на телеграм канал, где периодически проводятся розыгрыши и раздачи подарков для игроков. Администрация старается разнообразить игровой процесс и дать выгодные условия для каждого посетителя.

Кэшбек Vavada

Кэшбэк обеспечивает клиентов компенсацией 10% от проигранной суммы. Акция доступна пользователям, чей проигрыш больше выигрыша за текущий месяц. Кэшбек является страховкой от крупных проигрышей. Благодаря чему у вас будет шанс отыграться при неудачном исходе. Вейджер – x5. Зачисление необходимо активировать за 14 дней после появление в профиле.

Играть в Вавада на Android и iPhone

Загрузите приложение Vavada Casino или воспользуйтесь адаптивной версией сайта. Мобильная версия бренда предлагает полный функционал и оптимизированный интерфейс. Разработчики проработали дизайн и работоспособность всех опций на устройствах под iOS и android систем.

Основное преимущество загружаемой версии – отсутствие зеркал. Программное обеспечение автоматически запускает площадку. Достаточно нажать на иконку. А чтобы скачать софт, необходимо обратиться в поддержку. Приложения в открытом доступен нет, но менеджер сразу же выдаст ссылку для загрузки.

Игровые автоматы

Каталог развлечений состоит из 4500 моделей. Запустите игровые автоматы vavada на деньги и проверьте удачу. В ассортименте десятки разновидностей, в том числе и настольные игры. Благодаря удобной навигации гости отсортируют представленные модели и выберут наиболее подходящий вариант.

Слоты

Заведение подготовило огромный ассортимент онлайн слотов, отличающиеся друг от друга бонусными раундами, коэффициентами, волатильностью и другими настройками. Разработчики стараются разнообразить процесс и добавляют уникальные опции. Выберите интересную модель и крутите барабаны. А лицензированные разработчики гарантируют честный результат.

В каталоге представлены классические слоты и современные аппараты. Большой выбор предоставит максимальный комфорт, ведь вы точно найдете необходимую модель:

- Sticky Bandits Unchained – QuickSpin. RTP – 96%. Слот про Дикий Запад с ковбоями, лошадьми и бандитами. Увеличенные множители до x750 за 5 Wild символов и множество других функций позволяют увеличить ставку в тысячи раз.

- Majestic Gold Megaways – iSoftBet. RTP – 96.17%. Путешествие на Сафари. Львы, буйволы и другие представители животного мира в качестве символов.

Столы

Настольные игры станут альтернативой слотам. В разделе есть все популярные модели. Отличаются они правилами, лимитами ставок, интерфейсом и другими особенностями. Найдите подходящий вариант и проверьте свое мастерство. В роли крупье выступает компьютер, но интерес происходящего на экране ничем не уступает оффлайн площадкам.

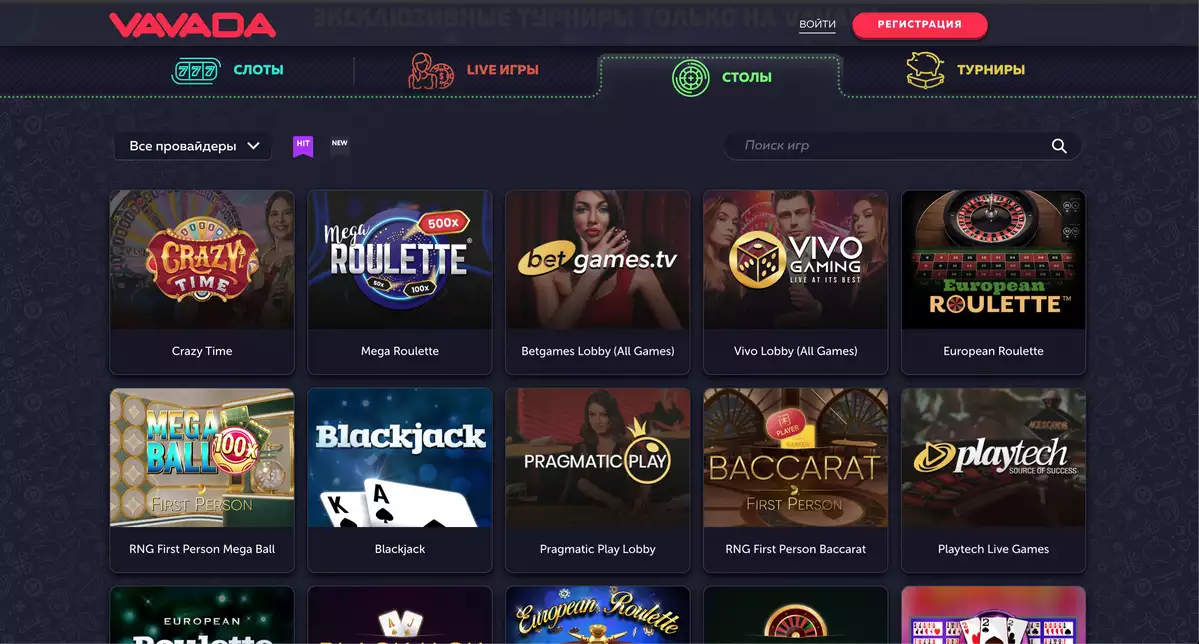

Live

Особенности оффлайн клубов доступны в Live Casino Vavada. Уникальный раздел, в котором собраны рулетка, Кено, Монополия, покер, блэкджек и прочее поможет окунуться в атмосферу наземных заведений на мобильном устройстве и компьютере. Крупье – настоящий человек, ведущий прямую трансляцию.

Лайв дилер обслуживает клиентов в режиме реального времени. На экране вы увидите, как крупье тасует и раздает карты. Поэтому способ определения результата будет таким же, как в оффлайн казино.

Турниры

Платформа организует турниры, где участники соперничают за призовой фонд, достигающий сотен тысяч долларов. Проявляйте активность, участвуйте в игре на указанных слотах, чтобы повысить свои шансы на выигрыш. Победа в турнире – дополнительное вознаграждение и не требует отыгрыша. Участие полностью бесплатное. А для игроков высшего статуса доступны дополнительные события.

Сейчас в разделе можно найти события, где разыгрываются физические призы, в том числе машины Mercedes. Пользуйтесь услугами и наслаждайтесь геймплеем, а в качестве дополнительной награды вы получите шанс выиграть автомобиль.

Выводы

Успех заведения заслужен и обусловлен вниманием оператора к высокому уровню обслуживания. Приветственный бонус 100% на первый депозит, кэшбек, более 4500 игр, программа лояльности и прочие особенности платформы доступны на любом устройстве в любое время суток. И прямо сейчас вы сможете проверить удачу, а администрация постарается сделать это процесс максимально удобным.

Официальный сайтFAQ

Где найти ссылку на рабочее зеркало?

Владельцы компании регулярно выпускают новые зеркала и публикуют ссылки на тематических сайтах, в телеграме и рассылают письма зарегистрированным клиентам. Обход блокировок не ограничивает посетителей и не сказывается на качестве обслуживания.

Реально ли выиграть?

Бренд гарантирует реальную возможность выигрыша каждому гостю. Делайте ставки и надейтесь на удачу, остальное зависит от математических алгоритмов. Провайдеры зафиксировали технические характеристики, поэтому администрация не повлияет на результат, и шансы на выплату будут даже у новичков.

Есть ли приложение для айфонов?

На iOS есть загружаемая версия проекта. Разработчики подготовили отдельное ПО для айфонов и айпадов, загрузить ее можно через поддержку. Обратитесь в онлайн чат и запросите ссылку для скачивания.

Отзывы

-

Хорошие эмоции и плюс пару тысяч в кармане. Вывели за три часа, с учетом того, что я не верифицирован и создал профиль буквально часов 6 назад. Подарок не использовал, но если готовы потратить время, можно попытаться забрать еще больше денег.

-

Мой любимый бренд. Удобный интерфейс, можно легко пополнить счет. Обратите внимание на мобильное приложение, оно есть, но только через поддержку. Не понимаю, зачем такие сложности, но менеджер предоставит вам ссылку. Через телефон все еще удобнее и красивее.

-

В конечном счете не могу выйти в плюс. Выигрывал в моменте 50 тысяч, буквально за 15 минут все слил. Пару раз выходил в хороший плюс, но из-за моей глупости терял деньги. Если вовремя остановиться, то забрать выгоду вполне реально.

-

Спасибо компании за подарки для близких к новому году. Выигранные 30 тысяч сделают праздники веселее. Как отойду от эмоций, опять начну играть. Вам советую того же, есть много историй, когда после выигрышей люди теряли концентрацию.

-

Помню, играла в 2018 году, когда название Вавада было на каждом ресурсе. Сейчас реклама не такая активная, но попалась мне. Сайт заметно преобразился, промо так же мало, но поддержка работает намного лучше. Написала в чат, ответили уже через минуту.